BSV是什麼?怎麼買?4大重點解析及與BND、AGG差異?

說到債券,大部分人對債券的印象可能是波動相對低,可以搭配股票部位做資產配置。

但同樣是債券,還可分為短中長期債券,風險也不相同,BSV就是一檔專注在短期債券的ETF。

本篇就要來探索BSV這檔短期債券ETF的成分組成、配息、評價、如何買賣,以及與其他債券ETF如BND、AGG的差異比較,並解答一些投資BSV時常見的問題,希望能讓探索者快速了解BSV這檔ETF。

BSV 持有債券的區域與風險評級

BSV成立於2007年,追蹤Bloomberg Barclays U.S. 1-5 Year Government/Credit Float Adjusted Index(彭博美國1-5年政府/信貸浮動調整指數),是一檔涵蓋平均期限1到5年的美國投資等級債券ETF,主要持有美國公債和公司債,至截稿當下資產管理規模為368億美元。

接著我們一起來探索它所持有的債券風險評等如何吧!

BSV持有的債券風險評級中,前三大為美國政府公債(66.8%)、A級投資等級債(13.3%)、BBB級投資等級債(13%),其餘包括AAA級、AA級投資等級債,可看出BSV持有的債券以美國公債和優質的投資等級債為主,風險性的確是較低,但相對的投資報酬率通常也不會太高,後面漢克也會有回測數據。

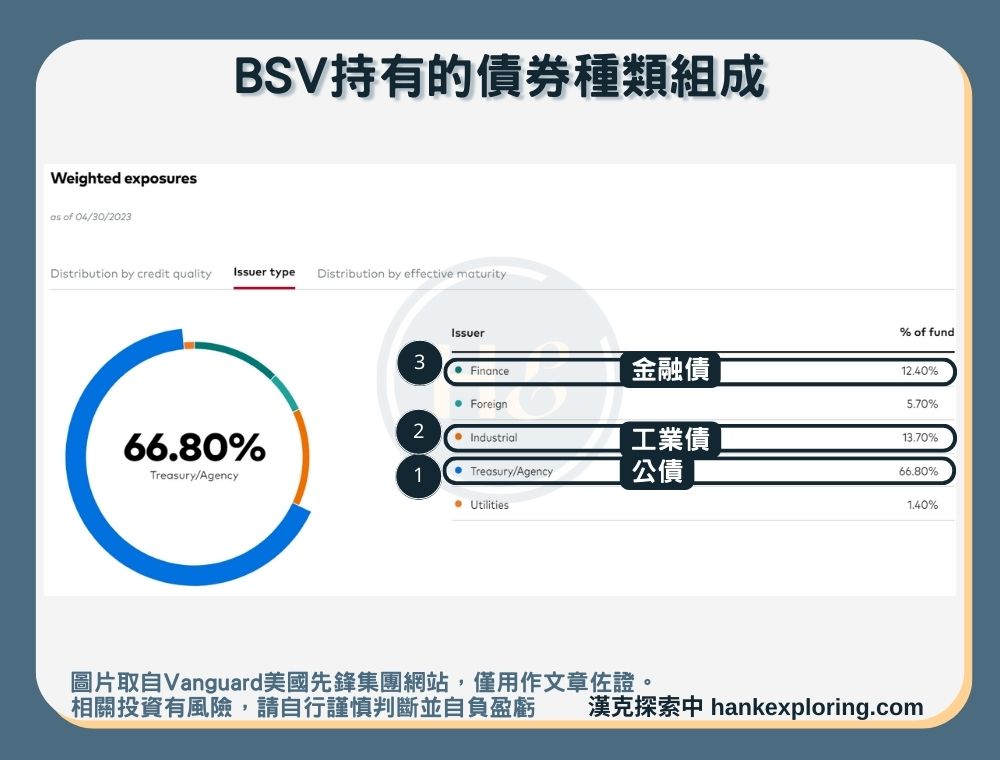

BSV 成分組成與債券期限

BSV持有的債券種類中,前三大為:公債(66.8%)、工業債(13.7%)、金融債(12.4%),其餘包含:海外債、公用事業債等。

從上述資料中,我們可以得知BSV大量持有被視為不會倒的美國公債,佔比將近七成,由此可看出風險應該是相當低的。

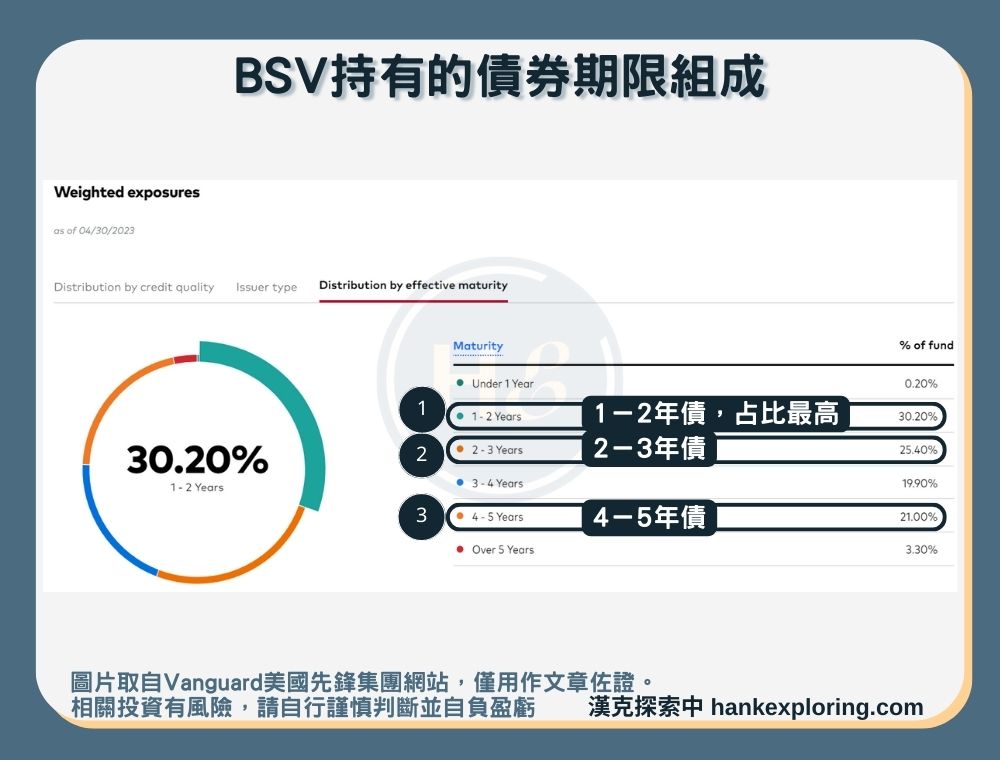

但別忘了,債券的利率風險也跟天期長短有關,因此我們接著再來進一步探索它的債券期限組成。

BSV持有的債券期限中,前三名為:1-2年債(30.2%)、2-3年債(25.4%)、4-5年債(21%),其餘的債券占比加總約為20%,可看出整體債券期限大多落在1-3年,這樣的期限在債券中算是非常短,風險也因此相對低很多。

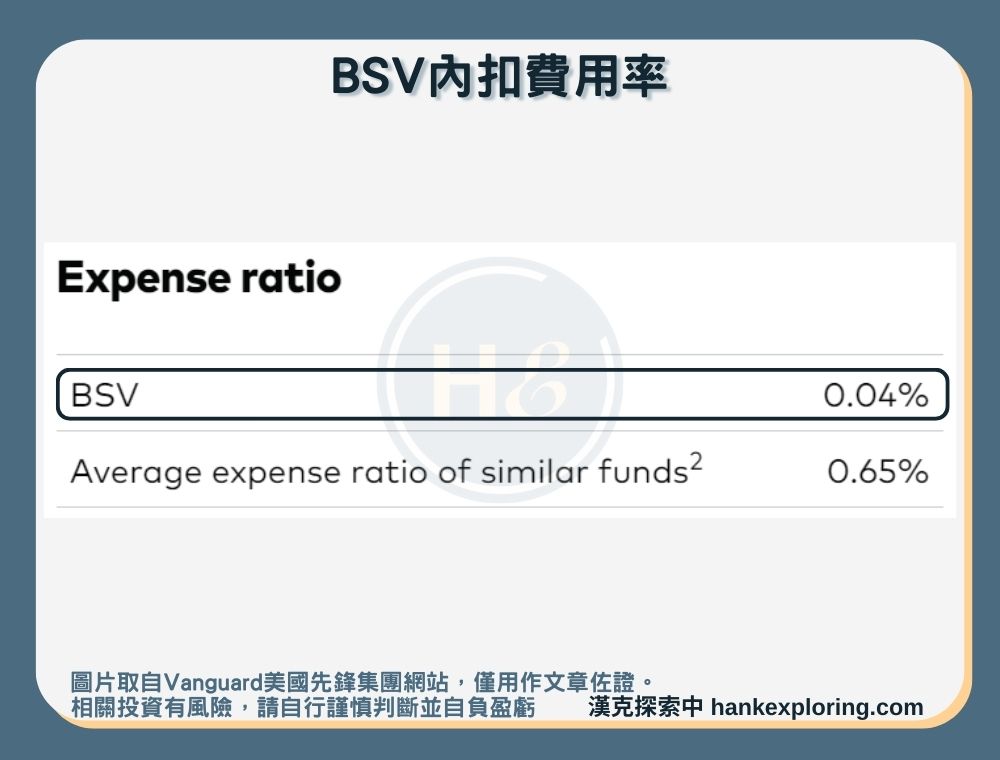

BSV 內扣費用

根據Vanguard美國先鋒集團網站公佈的資料,可看到BSV內扣費用總費用率為0.04%,以債券類型的ETF而言,費用算中等程度,投資報酬不至於被內扣費用吃掉太多。

此外,上圖中也可看到其他同性質的債券ETF費用率,平均約為0.65%,比BSV高出不少。

BSV 配息

BSV的配息方式為月配息,自2007成立以來,過去5年每股股利平均約配發1.42元,且維持連續配息無中斷,配息紀錄良好,平均年化殖利率約為1.86%。

但選擇BSV這類短期債券ETF的投資人,通常重視的是在於能否有效分散資產的風險,或是以短期資金停泊的角度為出發點,因此配息多寡通常不是投資這類ETF的重點。

還有一點,無論我們選擇投資任何標的,領到股息後如果沒有選擇做股息再投入而把股息領出來花用,就會少了複利效應,長期下來損失的累積報酬率通常是遠大於領到的股息。

如果要追求活存利率,可探索下方整理:

| 數位帳戶推薦 (點擊可開戶) | 活存利率 | 其他優惠 |

|---|---|---|

聯邦 New New Bank | 首月 10 萬內 10%(任務) 之後 2% (聯邦數位帳戶詳細優惠) | 1.跨轉 10 次、跨提 10 次免手續費 2.左方連結開戶加碼 50 元超商禮券 |

台新 Richart | 10 萬內 3.5% (25 歲以下青年 10 萬內 3.68% 到年底) (Richart 詳細優惠) | 1.親切的 APP 及便利的 ATM 2.左方連結登錄開戶加碼 100 元 |

遠銀 Bankee | 5 萬內 2.6%(六個月) 1.435% 無上限 (開戶時輸入推薦碼 TFH70 才有) (Bankee 詳細優惠) | 1.跨轉跨提每月各 6 次免手續費 2.左方連結開戶完成任務加碼最高 88 元(已截止) |

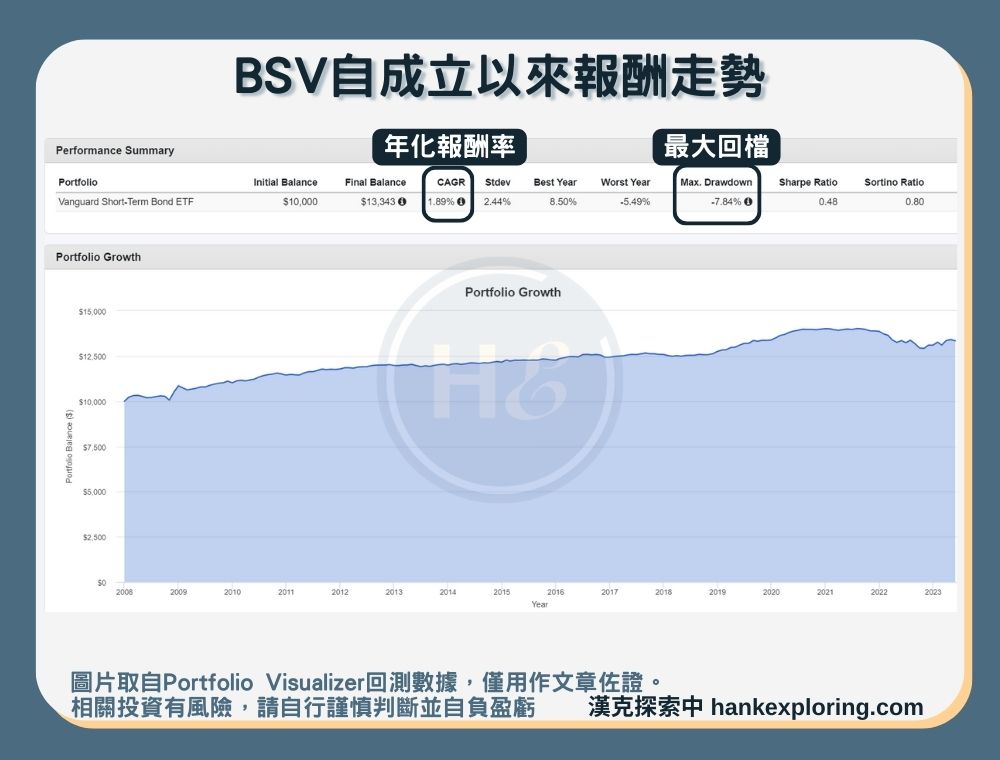

BSV 年化報酬率

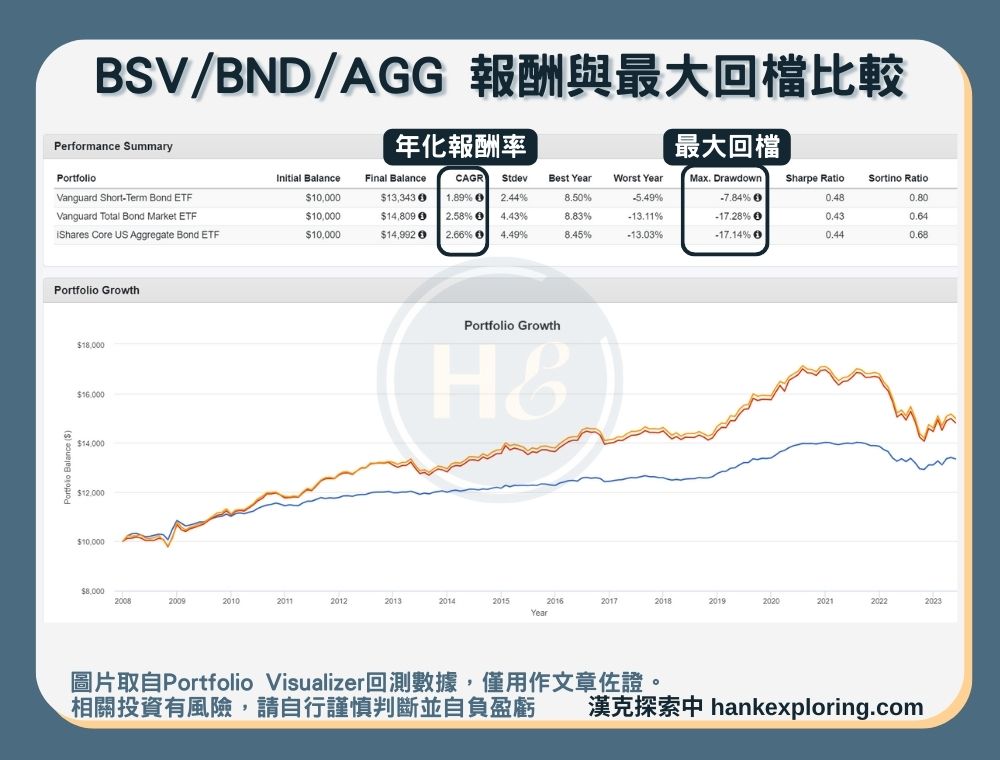

接著我們來探索BSV自2007年成立以來的報酬走勢,根據Portfolio Visualizer的回測數據,BSV年化報酬率為1.89%,在眾多ETF中表現算是蠻不起眼的,甚至連我們常聽到的通膨率2%都比不上。

不過在BSV在過去的歷史中,價格的最大回檔只有-7.84%,相對於股票型ETF的回檔動輒輕易就達到-20%以上而言,算是非常優秀的表現。

因此,我們可以充分了解到BSV的確具有債券避險的功能,在某方面來說,確實是適合不希望看到資產出現大幅回檔的探索者。

不過,BSV的過往報酬不代表未來績效,且投資債券型ETF的主要目的不是為了獲得高報酬率,而在於降低風險。建議探索者在投資前應做好債券風險評級、種類組成、債券期限等等的相關研究,再自行判斷是否要投資BSV這類短天期債券ETF。

BSV、BND、AGG差異

其他跟BSV性質類似的ETF包括:BND(Vanguard Total Bond Market ETF)、AGG(iShares Core U.S. Aggregate Bond ETF)等,接著我們就來探索他們之間有什麼差異吧!

漢克以表格整理和BSV相似ETF的重點差異如下:

| 代號 | 規模 (億美元) | 內扣費用 | 追蹤指數 | 過去10年年化報酬率 |

|---|---|---|---|---|

| BSV | 368 | 0.05% | Bloomberg Barclays U.S. 1-5 Year Government/Credit Float Adjusted Index | 1.09% |

| BND | 931 | 0.03% | Bloomberg US Aggregate Float Adjusted Index (彭博美國綜合流通量調整指數) | 1.34% |

| AGG | 909 | 0.04% | Bloomberg US Aggregate Bond Index (彭博美國綜合債券指數) | 1.38% |

關於其他ETF的背景如下:

- BND成立於2007年,追蹤彭博美國綜合流通量調整指數,由美國Vanguard先鋒集團所發行。

- AGG成立於2003年,追蹤彭博美國綜合債券指數,由美國iShares安碩基金所發行。

由表格我們可進一步探討這幾檔ETF差異如下:

- 規模最大的是BND、規模最小的是BSV。

- AGG的歷史最為悠久,自2003年成立至今已20年。

- 內扣費用以BND為最低,BSV最高。

- 過去10年年化報酬率以AGG為最高,BSV最低,但三者之間的報酬率差距非常小,不到1%。

這三檔債券ETF的共通特色,就是持有債券的公債佔比都超過四成,且都以高評等的投資等級債為主,沒有持有垃圾債。

因此,從成立時間、規模、報酬率、內扣費用成本等面向,漢克認為若僅僅是想要投資美國的債券ETF,而非追求短天期債券的話,那麼BND和AGG相對適合納入考量名單中。

此外,若我們以BSV和BND成立的2007年作為截切點,比較過去這些日子以來,這三檔債券ETF的報酬率和最大回檔成度,可以看到BSV的年化報酬是最低的,但相對的,最大回檔成度也是最小的。

漢克認為這樣的結果應該與BSV持有將近七成的美國公債、以及皆為短期債券有關,如此一來就形成了波動相對很小的結果。

如何買 BSV

BSV的買入方式可透過國內複委託或海外券商下單,探索者只需完成相關平台開戶後,就能自行線上下單買賣。

延伸探索:海外券商與複委託的差異比較,哪個比較好?

國內常見複委託券商中,可定期定額買BSV的有:永豐大戶投、中國信託證券等。

如果想要自行在海外券商開戶下單,可選擇幾家大型美股券商如:Firstrade第一證券、嘉信理財證券、盈透證券等。

漢克在此圖示在Firstrade購買BSV的畫面,探索者可參考下圖教學步驟嘗試操作。

BSV 評價

最後,漢克針對BSV的評價如下:

- 資產規模相對低:BSV在同性質的債券市場ETF中,規模算是相對低的,至截稿時資產規模為368億美元,但對一般小額投資人來說,畢竟還是有幾百億的程度,尚不至於需要擔心流動性不足的問題。

- 內扣費用低:根據先鋒集團網站資料顯示,同類型的債券ETF內扣費用平均約為0.65%,因此BSV的內扣費用僅0.05%算是相當低的,也沒有比這次一起比較的兩檔債券ETF高太多。

- 風險波動度較低:BSV持有的債券組合是大量的美國公債及高信用評等的投資等級債,這些類型在債券中算是風險程度相當低的。

雖然從波動度、內扣費用成本等角度,BSV都還算可圈可點,但相較其他債券ETF,就顯得有更好的選擇。如果沒有一定要追求持有短天期的債券,則以先前討論的各個面向來看,BND或AGG的表現都稍微更好一些。

此外,並非在投資組合中配置債券,就能夠完全互補掉股市大跌時的虧損。每次股災的時空背景也不盡相同,歷史上也有幾次股債雙殺的現象,所以持有債券並不代表絕對的安全,只是在多數情況波動比股市小一些。

BSV 常見問題QA

什麼樣的投資人適合選擇BSV?

BSV是什麼?

BSV 總結

BSV的債券組成評等包括美國公債、AAA到BBB級投資等級債,其中美國公債佔了將近七成,且本身持有的債券皆為短天期債券,使得BSV違約風險相當低,且只有0.05%的內扣費用率也不算太高。

因此,BSV適合想投資或持有短天期、低風險債券ETF,或想將其做為短期資金停泊處的探索者。

不過,BSV價格波動雖然低,但這也代表投資報酬相對低,當股災來臨時,能起到的互補效果也不大。如果探索者可以接受相對高的波動,並得到更高一些的報酬率、互補效果,那AGG和BND會是更值得考量的選擇!

延伸探索:Firstrade註冊教學,線上即可開始賣賣ETF!

延伸探索:高利活存數位帳戶總整理

參考資料:BSV Vanguard先鋒集團網站

如果你正踏上投資理財之路,有幾個平台一定要知道:

| 平台類型 | 平台名稱 | 特色 |

|---|---|---|

| 存錢銀行 | 遠銀Bankee | 活存2.6% |

| 台股券商 | 玉山富果 | 介面優雅 |

| 美股券商 | Firstrade | 眾多交易零手續費 |

| 加密貨幣交易所 | MAX交易所 | 全台最大 |

| 加密貨幣交易所 | 幣安Binance | 全球最大 |

本篇並非任何形式之投資建議,亦不代表本站立場,任何投資都有風險,如因相關內容招致損失,概與本站、編者、作者無關。

一般留言